一个被市场低估的AI基础设施新贵——IREN

在瞬息万变的人工智能时代,算力已成为新的石油,而电力则是驱动这一变革的终极燃料。在这个背景下,IREN Limited (纳斯达克股票代码:IREN)是一家值得深入剖析的独特公司。它跨越了两个看似不相干的领域:充满周期性波动的比特币挖矿和快速扩张的人工智能基础设施。而现在这个市场就喜欢比特币(BTC-USD)和人工智能公司。表面上看,IREN 仍被市场普遍视为一家加密货币矿商,但深入其核心商业模式和战略资产,一个截然不同的、更有价值的故事浮出水面。

“双引擎”驱动:从比特币现金流到AI基建的资金闭环

IREN 的商业模式本质上是一个由“双引擎”驱动的资金闭环,其中,高利润的比特币挖矿业务是其宏大AI蓝图的“发动机”。这种模式的核心在于,它能够将比特币这一高波动性资产所产生的现金流,高效地转化为长期、资本密集型的人工智能基础设施投资,从而实现一种罕见的、将短期波动性转化为长期战略稳定性的能力。

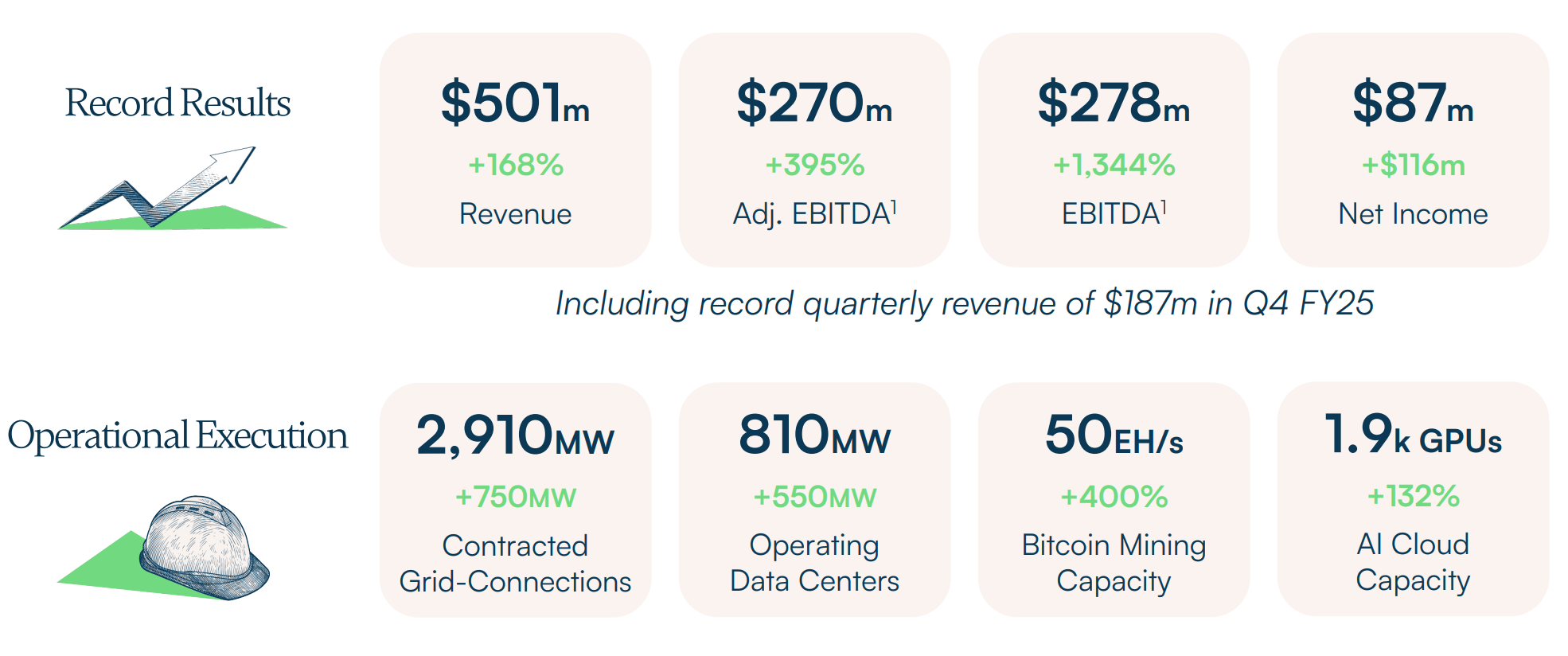

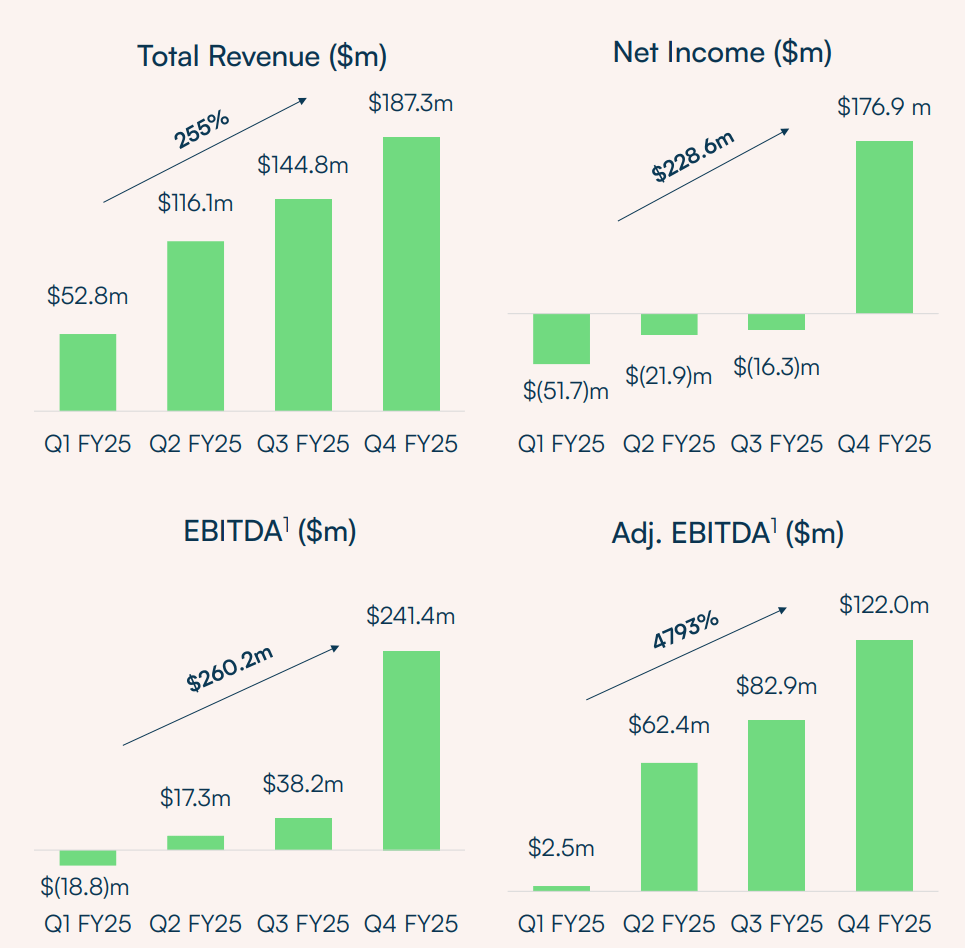

在2025财年,IREN 的营收创下历史新高,达到 $5.01 亿美元,同比增长168%

并且根据财报显示不仅弥补了同比亏损,还实现了IREN账面上的首个全年盈利。对于科技股来说,这是显得十分重要。管理层已明确表示,他们正在战略性地放缓挖矿业务的增量资本支出,并将这些丰厚的现金流重新导向回报率更高的液冷 AI 数据中心建设

无可比拟的护城河:电力、整合与灵活性

IREN 的核心竞争优势并非偶然所得,而是其联合创始人丹·罗伯茨(Daniel Roberts)多年前的战略远见和布局所铸就的。作为一名前可再生能源基础设施投资银行家,罗伯茨预见到可再生能源项目和未开发地区之间存在的脱节,并以此为契机提前锁定了大量低成本电力合同

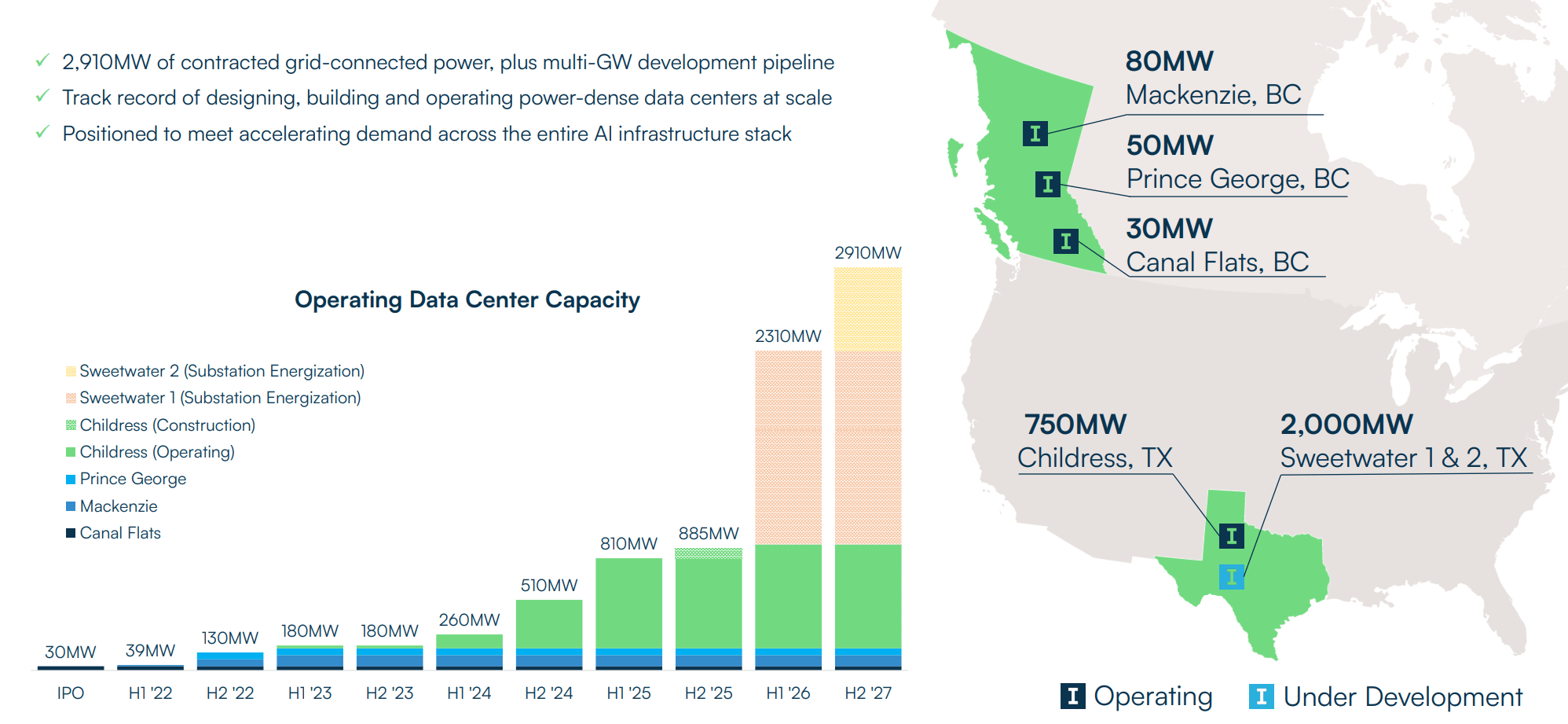

具体来看,IREN 拥有超过 2.9 千兆瓦(2.9GW)的可再生能源电力合同

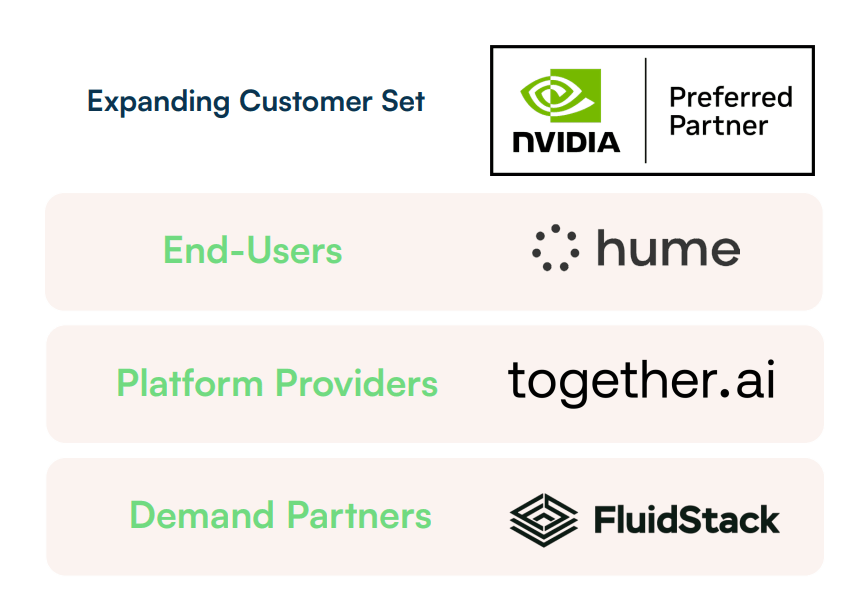

此外,IREN 还通过垂直整合模式进一步强化了其竞争地位。公司拥有并运营其基础设施的完整端到端堆栈,包括变电站在内,这使其能够有效控制成本,缩短交付时间,并为客户提供卓越的服务质量和正常运行时间

IREN 商业模式的另一个独有特征是其运营灵活性。公司能够根据市场需求的变化,将资源在比特币挖矿、主机托管和云计算服务之间进行动态分配。这种灵活性在快速变化的 AI 市场中价值巨大,能有效规避对单一硬件或业务模式进行大规模投资的风险

宏大的AI增长蓝图与卓越的执行力

在AI基础设施这个充斥着承诺与延迟的行业中,IREN 证明了其基础设施建设的执行能力是其最关键的非财务竞争优势。在比特币挖矿时代,IREN 凭借从未错过任何一个里程碑的可靠记录,成为最赚钱的矿商

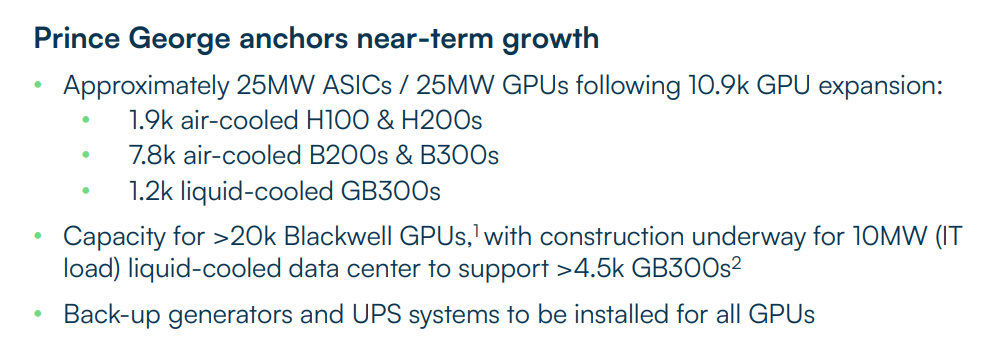

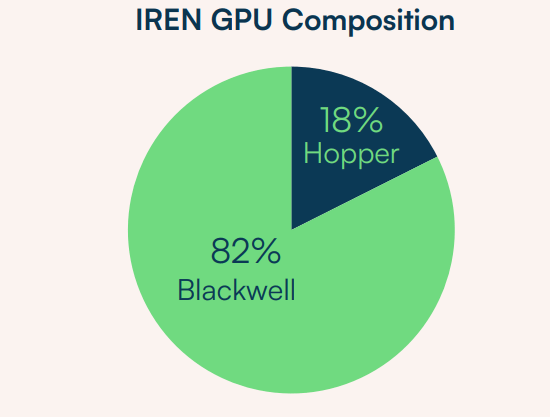

IREN 的 AI 云业务正在经历从“概念验证”到快速规模化的腾飞。起步阶段,其 AI 云平台目前已部署约1,900块NVIDIA GPU,并产生了 $2,800 万美元的年化运行收入,硬件毛利率高达 97%

为了实现这一目标,IREN 正在推进一系列雄心勃勃的基建项目。其中,位于德克萨斯州基地的 Horizon 1 和 Horizon 2 将是专为液冷 GPU 设计的数据中心,每个设施的 IT 负载能力高达 50 兆瓦

此外,IREN 的资本扩张展现出极高的纪律性。公司通过客户融资部署和结构性债务,以个位数利率获得了 100% 的 GPU 融资,有效地降低了资本成本和投资风险

美股大数据 StockWe.com 是一个美国领先的金融和美股信息大数据提供商,紧盯华尔街金融市场和行情,2008年成立于美国硅谷,创始人是前纽约证券交易所资深分析师Ken,联合多位摩根斯坦利分析师,谷歌 Meta工程师利用AI和大数据,配合十多年美股实战经验和业内量化交易模型,每天处理千万级股票数据:挖掘潜力大牛股,捕捉期权异动大单,实时主力资金流向、机构持仓变化、川普突发新闻,精准买卖信号第一时间发到您手机APP。